SAUDARA PENGARANG

Peraturan 78 (Rule 78) merujuk kepada kaedah yang di guna oleh institusi perbankan di Malaysia bagi mengira jumlah faedah (perbankan konvensional) dan kadar keuntungan (perbankan Islam) yang di kenakan kepada peminjam.

Peraturan juga di kenali dengan nama kaedah jumlah digit (sum of digits). No 78 adalah jumlah ansuran untuk setahun iaitu 1+2+3+4+5+6+7+8+9+10+11+12 = 78.

Di Malaysia, kaedah pengiraan ini diguna pakai bagi pinjaman/pembiayaan peribadi dan pinjaman/pembiayaan kenderaan. Selain Peraturan 78, kaedah lain adalah kaedah “amortization” dan "effective interest rate” bergantung kepada syarat-syarat dan terma-terma pinjaman/pembiayaan.

Secara umumnya, kita mengandaikan bahawa formula pengiraan jumlah faedah/kadar keuntungan adalah berdasarkan kaedah simple interest dan jumlah faedah/kadar keuntungan akan dibahagikan kepada berapa bulan tempoh pembayaran ansuran.

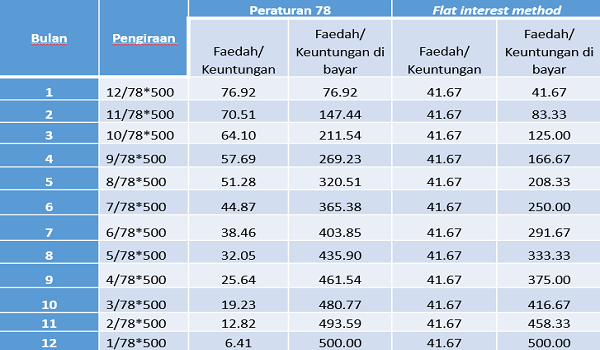

Sebagai contoh, bagi pinjaman/pembiayaan sebanyak RM10,000 dengan kadar faedah/kadar keuntungan 5% setahun dan tempoh ansuran adalah 12 bulan (1 tahun), jumlah faedah/keuntungan untuk adalah RM10,000 x 5% x 1 tahun = RM 500. Maka, jumlah faedah/keuntungan yang perlu dibayar tiap-tiap bulan adalah RM 500/12 = RM41.67.

Tetapi berdasarkan Peraturan 78, jumlah bulanan faedah/keuntungan yang perlu dibayar oleh peminjam adalah seperti Rajah 1 berikut:

Rajah 1

Berdasarkan kepada Peraturan 78, peminjam perlu membayar sebahagian besar faedah/keuntungan pada awal-awal pembayaran balik pinjaman/pembiayaan tersebut, berbanding kaedah pengiraan flat interest seperti dalam Rajah 1.

Kaedah itu membebankan dan tidak adil peminjam yang ingin membuat penyelesaian awal. Bagaimanapun, Peraturan 78 tidak akan memberi kesan sekiranya peminjam membuat pembayaran ansuran dalam tempoh yang telah ditetapkan.

Peraturan 78 di kecam di seluruh dunia sebagai tidak adil kepada peminjam dan telah dimansuhkan di negara-negara seperti Australia, New Zealand, United Kingdom dan beberapa negeri di Amerika Syarikat.

Di Malaysia, dalam usaha untuk menambah baik dan memodenkan Akta Sewa Beli 1967 (Hire Purchase Act 1967), pada 15 April 2023 Bank Negara Malaysia telah mencadangkan supaya Peraturan 78 ini dimansuhkan selain beberapa cadangan penambahbaikan lain.

Bagi institusi perbankan, kebaikan menggunakan Peraturan 78 adalah:

1. Pembayaran balik lebih cepat

Menurut Peraturan 78, peminjam membayar sebahagian besar faedah/keuntungan di awal-awal pembayaran balik pinjaman/pembiayaan. Ini mempercepatkan pembayaran pokok pinjaman berbanding dengan kaedah pembayaran balik yang lain. Ini mengurangkan pendedahan bank kepada risiko kredit serta menambah baik kedudukan kewangan bank;

2. Meningkatkan keuntungan

Memandangkan jumlah pokok pinjaman di bayar lebih cepat di bawah Peraturan 78, bank boleh menggunakannya untuk memberi pinjaman/pembiayaan yang baru dan menambahkan jumlah faedah/kadar keuntungan serta meningkatkan keuntungan bank;

3. Mempertingkatkan aliran tunai

Peraturan 78 menyediakan aliran aliran tunai yang boleh diramal untuk bank, kerana mereka boleh menjangkakan jumlah faedah dan bayaran pokok pinjaman yang akan mereka terima setiap bulan;

4. Mengurangkan risiko perubahan kadar faedah

Bawah Peraturan 78, komponen faedah setiap pembayaran berkurangan dari semasa ke semasa, yang mengurangkan pendedahan bank kepada risiko kadar faedah;

5. Fleksibiliti

Bank boleh menawarkan kepada peminjam pelbagai terma pembayaran balik di bawah Peraturan 78, membolehkan mereka menyesuaikan pinjaman/pembiayaan dengan keperluan khusus pelanggan mereka.Bagaimanapun, Peraturan 78 juga membebankan peminjam seperti berikut:

1. Kos faedah/pembiayaan lebih tinggi

Bawah Peraturan 78, peminjam membayar lebih banyak faedah dalam tempoh awal bayarn balik pinjaman/pembiayaan. Ini boleh menyebabkan kos faedah keseluruhan yang lebih tinggi berbanding kaedah pengiraan faedah lain, terutamanya jika peminjam membayar balik pinjaman awal atau jika pinjaman mempunyai jangka masa yang lebih pendek;

2. Kekurangan ketelusan

Peraturan 78 boleh menjadi kaedah pengiraan faedah yang agak tidak telus, yang mungkin menyukarkan peminjam untuk memahami cara pembayaran mereka di bahagikan antara jumlah pokok dan faedah pinjaman/pembiayaan. Ini juga boleh menyukarkan peminjam untuk membandingkan tawaran pinjaman/pembiayaan dari institusi perbankan yang lain;

3. Fleksibiliti terhad

Peraturan 78 boleh menjadi tidak fleksibel dari segi jadual pembayaran balik, kerana amaun faedah/keuntungan dan pokok pinjaman/pembiayaan yang dibayar oleh peminjam dalam setiap ansuran ditentukan terlebih dahulu berdasarkan jumlah pinjaman, tempoh dan kadar faedah/keuntungan. Ini mungkin menyukarkan peminjam untuk melaraskan pembayaran mereka agar sepadan dengan perubahan dalam keadaan kewangan mereka.

4. Penalti prabayar

Oleh kerana Peraturan 78 menetapkan bahagian faedah/keuntungan setiap pembayaran di awal tempoh pembayaran, peminjam yang membayar balik pinjaman/pembiayaan mereka lebih awal mungkin masih perlu membayar sejumlah besar amaun faedah/keuntungan. Ini boleh mengakibatkan penalti prabayaran atau yuran lain yang meningkatkan kos keseluruhan pinjaman/pembiayaan untuk peminjam.

Cadangan pemansuhan Peraturan 78 oleh Bank Negara Malaysia adalah langkah yang baik dan perlu di sokong oleh institusi perbankan di Malaysia. Langkah itu juga sesuai dengan objektif Akta Perkhidmatan Kewangan 2013 dan Akta Perkhidmatan Kewanga Islam 2013 iaitu menjaga kepentingan pengguna.

PENULIS AHMAD YANI ISMAIL ialah Pensyarah/Penyelidik Pusat Penyelidikan Antarabangsa Ekonomi dan Kewangan Islam Universiti Islam Selangor.

Artikel ini merupakan pandangan peribadi penulis dan tidak semestinya mewakili pandangan mahu pun pendirian rasmi RTM.